گزارش ایکنا از سوء استفاده بانکها از عقود اسلامی/ خرید دِین؛ «تنزیل» یا «نزول»؟!

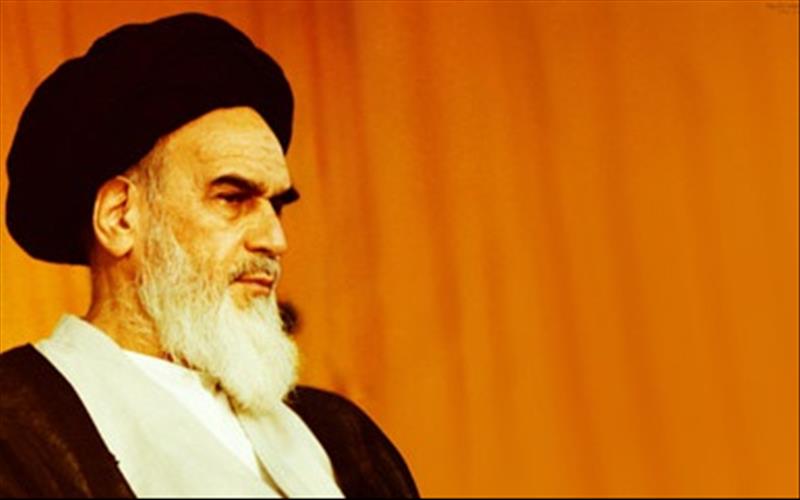

گروه اقتصاد: ابزار بانکی «خرید دِین» که استفاده از آن در نظام بانکی رایج شده است، به شدت امکان سوءاستفاده را فراهم میکند و شاید همین امر سبب شد تا امام خمینی(ره) به رغم تأیید اولیه این عقد، نهایتا مخالفت خود را با آن اعلام کنند.

به گزارش خبرگزاری بینالمللی قرآن (ایکنا)، ابزار مالی «خرید دِین» امروزه در بانکهای کشور در سطح وسیعی مورد استفاده قرار میگیرد. این ابزار مالی از اواسط دهه شصت و پس از تصویب قانون عملیات بانکداری بدون ربا، مصوب سال 1362 از سوی شورای نگهبان مورد تائید و همزمان مورد استفاده در سیستم بانکی کشور قرار گرفت. اما گذشت زمان ثابت کرد که این عقد چالشهایی را به همراه خواهد داشت که گسترش ربا و ورشکستگی سیستم بانکی میتواند یکی از تبعات اجرای ناصحیح آن باشد. حساسیت موضوع به حدی بود که امام خمینی نیز به رغم تأیید این عقد در «تحریرالوسیله»، در پاسخ به استفتائی در اواخر عمرشان این ابزار را نامشروع خواندند.

اگرچه خرید دین به عنوان یکی از ابزارهای کارآمد در سیستم بانکداری کشور و نظامهای بانکی غیر اسلامی شناخته میشود، اما به واسطه اختلاف نظر مراجع و فقها در خصوص ماهیت آن، همچنان نحوه استفاده از آن محل اختلاف است. از سوی دیگر، درحالی که برخی کارشناسان بانکی بر کارآمد بودن این ابزار در نظام بانکی اصرار دارند، برخی دیگر نیز ضعف سیستم نظارتی بر این مسئله را عامل پدید آمدن اختلاس موسوم به 3000 میلیاردتومانی سه سال پیش قلمداد میکنند.

خرید «دِین» چیست؟

دِین در لغت به معنای وام یا بدهی است که در سررسید معینی پرداخت شود. «دِین» از منظر مشهور فقهای شیعه چیزی است که به سبب قرض یا بیع یا اتلاف یا جنایت یا نکاح یا نفقه زوجه در ذمه ثابت باشد؛ بر این اساس هر دینی، قرض تلقی میشود. منظور از بیع دِین این است که ما میتوانیم دِینی را که به عهده کسی داریم، به کس دیگری بفروشیم. به بیان سادهتر، طلبکار که از بدهکار چک یا سفته دارد، میتواند این چک و سفته یا هر سند بهادار دیگری را که وصول طلب طلبکار را برای مدتی دیگر به تاخیر انداخته، با قیمت کمتر یا مساوی آن به مدیون یا شخص ثالثی بفروشد. وجود این شخص ثالث، سبب شده تا بین فقها در رابطه با خرید دِین اختلاف نظر بهوجود آید.

خرید دِین یا تنزیل

تنزیل در لغت به معنای پائین آوردن چیزی و فرود آوردن یا کم کردن آن است. این واژه که به عنوان اصطلاح خاصی در اقتصاد به کار میرود، چنین تعریف میشود: «معامله و فروش حقِ دریافت مبلغی آتی در مقابل مبلغی کمتر ولی نقد». تنزیل به این مفهوم، لازمهای دارد که عبارت است از محاسبه کردن ارزش نقدی و فعلی مبلغ مدتدار آتی. به بیان سادهتر تنزیل به معنای فروش حق دریافت بدهی پرداختی در آینده است و معمولاً مقدار دریافت شده از سوی فروشنده، کمتر از مقدار بدهی پرداختی در آینده است و به آن ما به التفاوت، نزول میگویند.

نزول بانکی و بحران اقتصادی

از تعریف تنزیل و خرید دین بر میآید که این دو ابزار در عمل کارکرد مشابه دارند و تنها تفاوت آنها را میتوان در لزوم بهرهگیری از قواعد فقهی به منظور اجرای صحیح خرید دِین برشمرد. حجتالاسلام سیدعباس موسویان، عضو شورای فقهی بانک مرکزی در پاسخ به خبرنگار ایکنا در رابطه با تفاوت خرید دین و تنزیل گفت: «تنزیل که در بانکداری متعارف کاربرد دارد، صرفا به بحث سود و نزول توجه دارد و از آنجا که مباحثی نظیر ربا در ادبیات اقتصادی آنها جای ندارد، بانکها صرفا به دنبال وصول بدهی این اوراق هستند.» نکته اینجاست که همین رویه بانکداری متعارف بود که بحران اقتصادی آمریکا را ناشی از بیاعتبار شدن اوراق قرضه پدید آورد.

گفت: «تنزیل که در بانکداری متعارف کاربرد دارد، صرفا به بحث سود و نزول توجه دارد و از آنجا که مباحثی نظیر ربا در ادبیات اقتصادی آنها جای ندارد، بانکها صرفا به دنبال وصول بدهی این اوراق هستند.» نکته اینجاست که همین رویه بانکداری متعارف بود که بحران اقتصادی آمریکا را ناشی از بیاعتبار شدن اوراق قرضه پدید آورد.

شرایط صحت بیع دِین

مطابق با احکام شریعت، معاوضه بدهی با بدهی مجاز نیست. مروری بر احکام مرتبط با تعریف بدهی و معاملات آن در شرع و قوانین جاری کشور حاکی از این است که بدهی مال، کلی ثابت در ذمه یک فرد به نفع دیگری است که از طریق یکی از اسباب دِین حاصل میشود. به کسی که مال بر گردن اوست، مدیون (بدهکار) و به دیگری داین (طلبکار) میگویند. سبب دِین نیز بر دوگونه دِین اختیاری، مانند قرض کردن و دِین قهری مانند ضمانت است.

خرید دِین صوری، ربا است

دِین ممکن است صوری یا واقعی باشد. در این دستهبندی، دِین صوری که ناشی از معاملات واقعی نیست، هیچگونه وجاهت شرعی ندارد. لیکن دِین واقعی که ناشی از معاملات واقعی است، ضمن مشروعیت، تحت ضوابطی از امکان قیمتگذاری و دادوستد در بازار ثانویه نیز برخوردار است.

احکام فقهی در مورد «بدهی صوری» کاملاً سختگیرانه است و به اینگونه دیون به هیچ وجه امکان مبادله و دادوستد نمیدهد و در صورت دادوستد، طرفین مشمول ربا شدهاند. بنا به احکام فقهی، به طور کلی معاوضه دِین به دِین حرام است. بر اساس احکام شرعی، دو روش کاهش مبلغ بدهی در مقابل پرداخت پیش از سررسید آن و بیع دِین یا خرید و فروش بدهی برای مسترد کردن بدهی وجود دارد.

کاهش بدهی در مقابل پرداخت زودتر

گاهی فردی به جهت بیع نسیه، سلف یا به سبب دیگری، طلب مدتداری دارد و میخواهد به ازای صرفنظرکردن از بخشی از طلبش، باقیمانده طلب خود را زودتر از موعد دریافت کند. همینطور گاهی بدهکار مایل است در مقابل کاهش مبلغ بدهی، پیش از سررسید، بدهی خود را بازپرداخت کند. در هر دو صورت، فقهای شیعه و اهل سنت این عمل را صحیح میدانند. در اینجا، تنزیل بدهی نزد شخص ثالث مطرح نیست، بلکه کاهش مبلغ بدهی در ازای پرداخت زودهنگام آن به شخص طلبکار مطرح است.

خرید و فروش بدهی

در مبحث بیع دِین نیز آرای فقهی متفاوت است. با این حال، مشهور فقها فروش دِین، چه به خود بدهکار و چه به شخص ثالث مانند بانک، چه به قیمت اسمی دِین و چه به کمتر از آن را جایز میشمارند.

سوءاستفاده از خرید دین به واسطه ضعف نظارت سیستم بانکی

مطابق دستورالعمل همه بانکهای کشور که خرید دِین در آنها صورت میگیرد، دین به شخص ثالث فروخته میشود که این به خودی خود برای برخی مقلدین مراجع که فروش دِین به شخص ثالث را مجاز نمیدانند، محل تامل است. ضمن اینکه همانطور که عنوان شد، در رابطه با خرید دِین باید صحت واقعی بودن دِین احراز شود، حال آنکه در دستورالعمل داخلی بانکها موردی در رابطه با چگونگی احراز صحت بیع وجود ندارد.

صلاحدید رئیس شعبه؛ مبنای کاربرد خرید دِین

مطابق ماده سه، دستورالعمل اجرایی عقد خرید دین، مصوب یکهزار ویکصد و بیست و هشتمین جلسه شورای پول و اعتبار مورخ 25/5/90، «اسناد و اوراق تجاری به آن دسته از اسناد و اوراق بهادار اطلاق میشود که مفاد آن حاکی از طلب حقیقی متقاضی باشد»، همچنین در ماده چهار آمده است که «بانکها موظفند قبل از خرید دِین موضوع اسناد و اوراق تجاری، از حقیقی بودن دین و نقدشوندگی آن در سررسید، اطمینان حاصل کنند». نکته قابل تامل اینجا است که به راستی آیا ساز و کار مشخصی برای صحت ادعای مدیون و اطمینان از بازپرداخت دِین وجود دارد یا نه؟

پیگیری خبرنگار ایکنا، از بانک مرکزی و همینطور چندین بانک دولتی و غیر دولتی حاکی از این بود که آنچه تحت عنوان «مواد سه و چهار دستورالعمل سال 90» مطرح شده چیزی جز صلاحدید «رئیس شعبه» بانکها نیست.

فقدان نظارت دقیق، در پس تکراردستورالعملهای بانک مرکزی در آئیننامه بانکها

به عنوان نمونه بانک انصار در دستورالعمل خرید دِین آورده است که «اعتبار اسنادی صادراتی میبایست از نوع اعتبار غیرقابل برگشت باشد. ذینفع (صادر کننده) از مشتریان خوشنام و اعتباری شعب این بانک باشد. بانک گشاینده اعتبار اسنادی مورد قبول این بانک و بانک مرکزی جمهوری اسلامی ایران باشد. متقاضی دارای شرایط عمومی صادرکنندگان مندرج در دستورالعملها و مقررات صادرات و واردات باشد. متقاضی فاقد بدهی سررسید گذشته و معوق باشد».

به عنوان نمونه بانک انصار در دستورالعمل خرید دِین آورده است که «اعتبار اسنادی صادراتی میبایست از نوع اعتبار غیرقابل برگشت باشد. ذینفع (صادر کننده) از مشتریان خوشنام و اعتباری شعب این بانک باشد. بانک گشاینده اعتبار اسنادی مورد قبول این بانک و بانک مرکزی جمهوری اسلامی ایران باشد. متقاضی دارای شرایط عمومی صادرکنندگان مندرج در دستورالعملها و مقررات صادرات و واردات باشد. متقاضی فاقد بدهی سررسید گذشته و معوق باشد».

بانک مهر اقتصاد به عنوان یکی از بانکهای نوپای بخش خصوصی، شرایطی نظیر بانک انصار را به عنوان شروط اصلی مطرح کرده است که از جمله آن میتوان به مواردی نظیر «دِین(بدهی) باید حقیقی و اسناد تجاری (چک) الزاماً باید ناشی از انجام یک معامله واقعی باشد. سررسید اسناد و اوراق تجاری (چک) نباید بیشتر از 12 ماه باشد. باید حداقل مبلغ هر فقره چک پنج میلیون ریال و حداکثر یک میلیارد ریال باشد. طول مدت قرارداد برای پذیرش اسناد جهت تنزیل آن حداکثر 12 ماه میباشد» اشاره کرد.

بانک مهر اقتصاد به عنوان یکی از بانکهای نوپای بخش خصوصی، شرایطی نظیر بانک انصار را به عنوان شروط اصلی مطرح کرده است که از جمله آن میتوان به مواردی نظیر «دِین(بدهی) باید حقیقی و اسناد تجاری (چک) الزاماً باید ناشی از انجام یک معامله واقعی باشد. سررسید اسناد و اوراق تجاری (چک) نباید بیشتر از 12 ماه باشد. باید حداقل مبلغ هر فقره چک پنج میلیون ریال و حداکثر یک میلیارد ریال باشد. طول مدت قرارداد برای پذیرش اسناد جهت تنزیل آن حداکثر 12 ماه میباشد» اشاره کرد.

همچنین بانک دولتی «مسکن» در اطلاعیهای از جمله شرایط لازم به منظور دریافت تسهیلات را «کسب رسوب جاری بر اساس مفاد سیاست اعتباری بدون سپرده سالیانه بانک، عدم دارا بودن سابقه چک برگشتی و تسهیلات سررسید گذشته یا معوق و دارا بودن جواز کسب و یا هرگونه مجوز فعالیت از مراجع ذیصلاح» عنوان کرده است.

همچنین بانک دولتی «مسکن» در اطلاعیهای از جمله شرایط لازم به منظور دریافت تسهیلات را «کسب رسوب جاری بر اساس مفاد سیاست اعتباری بدون سپرده سالیانه بانک، عدم دارا بودن سابقه چک برگشتی و تسهیلات سررسید گذشته یا معوق و دارا بودن جواز کسب و یا هرگونه مجوز فعالیت از مراجع ذیصلاح» عنوان کرده است.

آنچه از برآیند شرایط مندرج در دستورالعمل این سه بانک، به عنوان نمونهای از نحوه نظارت بانکها بر اموال مشتریان(سپردهگذاران) نمایان میشود، حاکی از ضعف شدید سیستم نظارتی بر حقیقی بودن قراردادها است و مطمئنا این امر موضوعی نیست که مربوط به چند بانک دولتی و خصوصی باشد، چراکه نگاهی به آئیننامه بانکهای کشور نشان میدهد  فقدان نظارت بر قراردادها از جمله خرید دین مسئلهای عادی و معمولی تلقی میشود.

فقدان نظارت بر قراردادها از جمله خرید دین مسئلهای عادی و معمولی تلقی میشود.

به دیگر سخن، علیرغم اینکه در اکثر بانکهای کشور این دستورالعمل اجرا میشود، اما نه در بانک مرکزی و نه در آئیننامه داخلی بانکها دستورالعملی مبنی بر سازوکار مشخص برای حقیقی بودن معامله وجود ندارد. این یعنی صلاحدید متصدیان شعب بانک، از جمله بانکهای دولتی مجوزی بر استفاده از اموال دولتی و بیتالمال در راههای مشکوک و آلوده به ربا خواهدبود. چه اینکه اختلاس سه هزارمیلیارد تومانی سه سال قبل نیز ناشی از همین سهلانگاریها و خلاءهای قانونی شکل رفت.

نظر مراجع در خصوص بیع دین

حجت الاسلام والمسلمین غلامعلی معصومینیا، عضو هیئت علمی دانشگاه علوم اقتصادی در گفتوگو با ایکنا، در خصوص صحت شرایط بیع دین در فقه گفت: هرعاملی که دِین را از حالت واقعی خود خارج کند، مثل اتلاف، یا اینکه شخص عمدا خود را از راه غیر قرض مدیون کند یا هر مورد اینچنینی، سبب میشود که بیع دین باطل و حرام باشد.

مخالفت امام خمینی و مقام معظم رهبری با بیع دین

وی در ادامه در رابطه با نظر فقها در خصوص بیع دین حقیقی گفت: مشهور علما معتقدند که بیع دین حتی به شخص ثالث محل اشکال نیست. در رابطه با نظر امام خمینی(ره) هم باید گفت که ایشان در کتاب تحریرالوسیله خرید دین را جایز میشمارند، اما در اواخر عمرشان این مسئله (فروش دین به شخص ثالث) را در قالب پاسخ به یک استفتاء حرام اعلام میکنند. «به نظر میرسد این نظر فقهی امام به واسطه گزارشهای مردمی و معتمدین در خصوص سوء استفاده سیستم بانکی از این حکم اعلام شده است». لازم به ذکر است که حضرت امام(ره) یک مبنای کلی داشتند که هرچه مجلس تصویب کند و شورای نگهبان تایید نماید محکوم به صحت است. این رویه از سوی مقام معظم رهبری نیز محترم و مورد استفاده قرار گرفته است. نمونه بارز آن نیز نظر ایشان در رابطه با خرید دین است.

وی در ادامه در رابطه با نظر فقها در خصوص بیع دین حقیقی گفت: مشهور علما معتقدند که بیع دین حتی به شخص ثالث محل اشکال نیست. در رابطه با نظر امام خمینی(ره) هم باید گفت که ایشان در کتاب تحریرالوسیله خرید دین را جایز میشمارند، اما در اواخر عمرشان این مسئله (فروش دین به شخص ثالث) را در قالب پاسخ به یک استفتاء حرام اعلام میکنند. «به نظر میرسد این نظر فقهی امام به واسطه گزارشهای مردمی و معتمدین در خصوص سوء استفاده سیستم بانکی از این حکم اعلام شده است». لازم به ذکر است که حضرت امام(ره) یک مبنای کلی داشتند که هرچه مجلس تصویب کند و شورای نگهبان تایید نماید محکوم به صحت است. این رویه از سوی مقام معظم رهبری نیز محترم و مورد استفاده قرار گرفته است. نمونه بارز آن نیز نظر ایشان در رابطه با خرید دین است.

مقام معظم رهبری در پاسخ به استفتائی در بخش احکام خرید و فروش، در رابطه با خرید و فروش نسیه نظر فقهی خود را که دال بر حرمت و نفی این نوع دادو ستد است به شرح زیر اعلام میدارند:

مقام معظم رهبری در پاسخ به استفتائی در بخش احکام خرید و فروش، در رابطه با خرید و فروش نسیه نظر فقهی خود را که دال بر حرمت و نفی این نوع دادو ستد است به شرح زیر اعلام میدارند:

سوال:

خرید کالا بهطور نسیه به مدّت یک سال به قیمتى بیشتر، از قیمت نقدى آن چه حکمى دارد؟ و همچنین فروش چک به قیمتى بیشتر یا کمتر از مبلغ آن براى مدّت معیّنى چه حکمى دارد؟

پاسخ معظمله:

خرید و فروش کالا بهصورت نسیه به قیمتى بیشتر از قیمت نقد اشکال ندارد ولى فروش چک به مبلغ کمتر به فرد ثالث جایز نیست لکن به شخصى که مبلغ چک در ذمّه او است، اشکال ندارد.

خرید دین در قانون بانکداری ایران

بنا به آنچه در تعریف دِین در سیستم بانکی کشور آمده است، خرید دین عبارتست از «خرید اوراق و اسناد تجاری به بهایی کمتر از مبلغ اسمی و منظور از اوراق و اسناد تجاری آن دسته از اوراق و اسناد بهاداری هستند که مفاد آن حاکی از بدهی ناشی از معاملات تجاری باشد و منظور از مبلغ اسمی مبلغی است که در متن اسناد و اوراق تجاری ذکر گردیده و حاکی از دینی است که باید در سررسید از سوی متعهد پرداخت شود». عملیات مربوط به خرید دِین تا سال 1367 بر مبنای آییننامه موقت تنزیل اسناد و اوراق تجاری و مقررات اجرایی آن (که در جلسه مورخ 26/8/1361 شورای پول واعتبار به تصویب رسید و در شورای نگهبان مورد تایید قرار گرفت) و نیز اصلاحیه بعدی آیین نامه مذکور مصوب 1366/9/24 شورای پول و اعتبار، انجام میگرفت. در حال حاضر با تصویب نهایی قانون برنامه پنجم، مطابق با ماده 98 این قانون، عقد خرید دین به همراه دو عقد دیگر استصناع و مرابحه به مجموع 11 عقد پیشین مذکور در قانون عملیات بانکی بدون ربا (مصوب 1362) افزوده شده است.

افزایش معوقات بانکی به واسطه عدم اجرای صحیح خرید دین

رسول خوانساری، کارشناس پژوهشکده پولی و بانکی بانک مرکزی، در گفتوگو با خبرگزاری ایکنا، در رابطه با چالشهایی که این عقد میتواند در نظام بانکی کشور ایجاد کند گفت: اجرای صحیح عقد خرید دین به واسطه سازوکاری که در بر دارد، نیازمند نظارت و بررسی دقیق و کارشناسی است. چراکه در این عقد بانک باید به مشتری اعتماد کند و این اعتماد از طریق ابزارهای دقیق نظارتی حاصل میشود.

وی افزود: عملکرد نادرست برخی بانکها در استفاده از این عقد و افزایش معاملات صوری سبب شد تا حضرت امام خیمنی(ره) نیز با این عقد مخالفت کردند. افزایش معاملات صوری و تامین مالی آن از سوی بانک نتیجهای جز کاهش اعتماد عمومی به نظام بانکی و افزایش میزان معوقات به همراه نخواهد داشت. اتفاقی که بحران ورشکستگی بانکها را به دنبال خواهد داشت.

خوانساری، سومین چالش پیش روی این عقد در سیستم بانکی را نرخ سود این عقد عنوان کرد و گفت: در حال حاضر بانکها در پی این هستند که نرخ سود خرید دِین شناور باشد و به اصطلاح از طریق بازار کشف قیمت شود. این مسئله سبب خواهدشد تا جذابیت دیگر عقود بانکی برای بانکداران کاهش یافته و عملا استفاده از دیگر عقود به محاق رود. همچنین این مسئله افزایش معاملات صوری و گسترش سوء استفاده برخی قرصتطلبان را نیز درپی خواهد داشت.

آنچه از مجموع مباحث مطرح شده به دست میآید این است که عقد خرید دِین شمشیر دو لبی است که هم میتواند تهدید برای بانک باشد و هم یک فرصت؛ تهدید از این جهت که استفاده ناصحیح و بیمحابا از آن، علاوه بر خطر افزایش مطالبات معوق بانک، گسترش فرهنگ رباخواری و حیلههای شرعی را در پی دارد و فرصت از این بابت که استفاده درست و به موقع، رضایتمندی مشتریان هدف و جلب مشتریان جدید را به دنبال خواهد داشت.

به هرحال ارائه سازو کاری مشخص و شفاف برای راستیآزمایی این عقد در سیستم بانکی امری اجتنابناپذیر مینماید. مسئلهای که تاکنون از دید بانک مرکزی و سیستم بانکی کشور چندان مورد پیگیری واقع نشده است و همین موضوع بر این شائبه که بانک مرکزی به دلیل استفاده از نرخ تنزیل مجدد در کمنترل میزان نقدینگی نیازمند وجود عقد خرید دین در سیستم بانکی است را افزایش میدهد.

بانک ها خون مردم را در شیشه می کنند لطفا بیشتر به این زمینه بپردازید

بانک ها خون مردم را در شیشه می کنند لطفا بیشتر به این زمینه بپردازید  مقاله بسیار جالب و ارزشمندی بود . ممنون

مقاله بسیار جالب و ارزشمندی بود . ممنون