ذمّه بیع دین بر اقتصاد

گروه اقتصاد: سایهافکنی رکود اقتصادی بر کشور موجب شده است که بسیاری از بنگاهها برای محصولات خود مشتریان دست به نقد کمتری بیابند؛ عقد خرید دِین میتواند یک راهحل مناسب باشد.

به گزارش خبرگزاری بینالمللی قرآن(ایکنا)، در فقه اسلامی، «دِین» به هر مال کلی گفته میشود که به واسطه یکی از اسباب بر ذمه شخص دیگری ثابت میگردد. با فرض اینکه بدهی مبنای صحیح شرعی و ماهیت حقیقی داشته باشد، داین میتواند تمام یا بخشی از این بدهیها را (که جزء داراییهای وی محسوب میشوند) به شخص ثالث با قیمتی کمتر از قیمت اسمی بفروشد. با فروش دین، مالکیت دین به غیر داین واگذار میشود و این امکان برای مالک جدید نیز میسر است که دین را مجددا به فروش برساند. در فقه اسلامی نظر مشهور فقها این است که مدیون باید تمام آنچه بر ذمه اوست به خریدار دین بپردازد. این دیدگاه فقهی مبنای نوعی معاملات مالی است که به آن اصطلاحاً خرید دین گفته میشود.

تعریف «خرید دین» در نظام بانکی آن است که ﺑﺎﻧﮏ اﺳﻨﺎد ﻃﻠﺐ ﻣﺪتدار واﻗﻌﯽ ﻣﺸﺘﺮﯾﺎن ﻣﺎﻧﻨﺪ ﺳﻔﺘﻪ، ﺑﺮات و ﭼﮏ را با کسر مبلغی (درصدی) خریداری کند. به عبارت دیگر، خرید اوراق و اسناد تجاری به قیمتی کمتر از مبلغ اسمی اما نقد را «خرید دین» گویند. منظور از اوراق و اسناد تجاری آن دسته از اوراق و اسناد بهادار است که مفاد آن حاکی از بدهی ناشی از معاملات تجاری باشد و منظور از مبلغ اسمی، مبلغی است که در متن اسناد و اوراق تجاری ذکر شده و حاکی از میزان دین یا بدهی میباشد که باید در سررسید از سوی متعهد پرداخت شود.

۲. مشروعیت خرید دین در فقه اسلامی

مروری بر احکام مرتبط با تعریف بدهی و معاملات آن در شرع و قوانین جاری کشور حاکی از این است که بدهی مال، کلی ثابت در ذمه یک فرد به نفع دیگری است که از طریق یکی از اسباب دین حاصل میشود. اسباب دین نیز بر دوگونه دین اختیاری، مانند قرض کردن و دین قهری مانند ضمانت ایجاد میشود.

علیرغم آنکه اصل خرید دین در فقه اسلامی دارای مشروعیت است، اما ضوابط مشخصی وجود دارد که باید در بکارگیری این عقد در نظام اقتصادی کشور مورد توجه قرار گیرد. اول آنکه کاهش دین در مقابل پرداخت زودتر بدهکار یا شخص ثالث (تنزیل)، صحیح است. دوم آنکه افزودن بر میزان دین در ازای تمدید زمان بازپرداخت، ربای جاهلی بوده و حرام است. نکته سوم آنکه دین مبنای تنزیل، نباید صوری و غیرواقعی باشد. در واقع تنها دیونی میتوانند مبنای تنزیل بر اساس بیع دین قرار گیرند که مبنایی حقیقی داشته باشند. چراکه احکام فقهی در مورد دین صوری کاملاً سختگیرانه بوده و به اینگونه دیون به هیچ وجه امکان مبادله و دادوستد نمیدهد و در صورت دادوستد، طرفین را درگیر در ربا میداند. لازم به اشاره است که دین در دو حالت صوری میگردد:

اولین حالت زمانی است که سند دین مرتبط با بخش حقیقی اقتصاد نبوده و معاملهای واقعی بر اساس آن انجام نشده باشد. مثلاً فردی بخواهد به فرد دیگری قرض بدهد و به منظور فرار از ربا به قرضگیرنده چک بدهد؛ به نحوی که قرضگیرنده با تنزیل چک (به خود مدیون و یا به شخص ثالث) به وجه نقد دست یابد.

حالت دوم زمانی است که بین طرفین معامله، «اتحاد مالکیت» وجود داشته باشد. یعنی اگر در بیع دین، متعاملین شخصیت حقوقی واحدی باشند، به دلیل اتحاد مالکیت این دین صوری بوده و به لحاظ شرعی قابلیت تنزیل ندارد؛ ولو اینکه وجوه حاصل از تنزیل در فعالیتهای حقیقی و مشروع اقتصادی مورد استفاده واقع شود. از این حالت میتوان به عنوان «صورت معامله» یاد کرد. مثلاً، اگر بین دو شخص حقوقی که اتحاد مالکیت دارند (مانند رابطه یک بانک با شرکت لیزینگ زیرمجموعهاش) مالی رد و بدل شود، هر چند «صورت بیع» اتفاق افتاده و مبیع و ثمن جابهجا میگردند، اما این معامله از منظر فقهی واقعی نبوده و تنها صورت بیع را دارد (میسمی، ۱۳۹۳).

۳. خرید دین در نظام حقوقی کشور

از منظر حقوقی، عمدة بحث خرید دین در قوانین کشور در تنزیل اسناد تجاری از طرف بانکها مطرح شده است. گرچه در قانون اولیه عملیات بانکی بدون ربا از قرارداد «خرید دین» سخنی به میان نیامده بود و تا سال 1389 عملیات مربوط به این عقد بر مبنای «آئیننامه موقت تنزیل اسناد و اوراق تجاری و مقررات اجرایی آن» و «دستورالعمل اجرایی اعتبار در حساب جاری در قالب خرید دین» که به تصویب شورای پول و اعتبار رسیده بود، انجام میپذیرفت؛ اما از سال 1389، قرارداد خرید دین به صورت رسمی وارد قوانین شد و در ماده 98 قانون برنامه پنجم توسعه، به عنوان یکی از عقود اسلامی به سایر عقود مندرج در فصل سوم قانون عملیات بانکی بدون ربا اضافه شد. در این ماده آمده است: «به عقود مندرج در فصل سوم قانون عملیات بانکداری بدون ربا، عقود اسلامی اﺳﺘﺼﻨﺎع، ﻣﺮاﺑﺤﻪ و ﺧﺮﯾﺪ دین اﺿﺎﻓﻪ ﻣﯽﺷﻮد. آﯾﯿﻦﻧﺎﻣﻪ اﺟﺮاﯾﯽ اﯾﻦ ﻣﺎده ﺑﻪ ﺗﺼﻮﯾﺐ ﻫﯿﺌﺖ وزﯾﺮان ﻣﯽرﺳد.»

۴. کارکرد خرید دین در تأمین مالی دولت و بنگاهها

الف) سیاست مالی دولت بر مبنای خرید دین

در سالهای اخیر مجموع بدهی بخش دولتی (شامل دولت و موسسات و شرکتهای دولتی) و همچنین دستگاههای اجرایی به پیمانکاران طرف قرارداد در اجرای طرحهای تملک داراییهای سرمایهای و پیمانکاران سایر بخشهای صنعتی و راه و ساختمان بسیار قابل ملاحظه بوده است.

بدیهی است افزایش بدهی دستگاههای اجرایی به پیمانکاران، به موجب اثر تسری، افزایش مطالبات معوق بانکی از سوی ایشان را به دنبال خواهد داشت. در این شرایط، دولت با توجه به کسری بودجههای احتمالی برای تسویه بدهیهای خود و کاهش مطالبات معوق بانکی به ابزارهای مالی سازگار با معیارهای اسلامی و همچنین سازگار با شرایط رکودی اقتصاد کشور نیاز دارد.

اما از جمله اوراق بهادار اسلامی که بر پایه خرید دین استوار است و میتواند به تامین کسری بودجه یاری رساند، اوراق (اسناد) خزانه اسلامی است. این اوراق توسط خزانهداری کل کشور منتشر شده و بر پایه بدهیهای دولت به پیمانکاران و بخش خصوصی در قبال خرید خدمات پیمانکاری میباشد. این اوراق بازدهی کاملا مشخص داشته و از سود انتظاری و یا سود علیالحساب برخوردار نیست. همچنین این اوراق همانند برخی از انواع اوراق بهادار، کوپن پرداخت سود ندارد و در ابتدای فروش به قیمت پایینتر از قیمت اسمی درج شده بر روی آن یا به اصطلاح «به کسر» فروخته میشوند. این روش موجب کشف نرخ سود بدون ریسک سرمایه در بازار را فراهم میآورد. از این جهت، این اوراق کاربرد خوبی برای پیمانکاران طلبکار از دولت دارد بدین معنا که این پیمانکاران میتوانند با مراجعه به خزانهداری کل کشور، متناسب با بدهی خود اوراق خزانه دریافت نموده و با مراجعه به بازار ثانویه آن اوراق را به فروش رسانند.

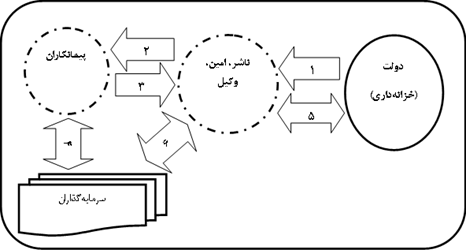

اما سازوکار عملیاتی این ابزار در نقش تامین مالی کننده کسری بودجه دولت در نمودار ذیل نمایش داده شده است.

مدل عملیاتی اوراق خزانه اسلامی در جایگاه ابزار تامین کسری بودجه

1. دولت با توجه به کسری بودجه و حجم بدهیهای قابل تبدیل به اوراق خزانه اسلامی و اهداف سیاستی خود پیشنهاد انتشار این نوع اوراق را به ناشر میدهد[1].

2. ناشر، اوراق خزانه اسلامی را به کسر، متناسب با بدهیهای پیمانکاران و تهیهکنندگان امکانات و تجهیزات مورد نیاز دولت به آنان تحویل میدهد.

3. پیمانکاران و تهیهکنندگان امکانات و تجهیزات مورد نیاز دولت (طلبکاران)، اسناد و مدارک دال بر بدهی دولت را به ناشر تحویل میدهند.

4. پیمانکاران و تهیهکنندگان امکانات و تجهیزات مورد نیاز دولت (طلبکاران)، که اینک دارندگان اوراق خزانه اسلامی هستند، این اوراق را در بازار در بین سرمایهگذاران تنزیل مینمایند. سرمایهگذاران نیز میتوانند این اوراق را در بین خود مورد مبادله و معامله قرار دهند.

5. در سررسید مقرر، دولت معادل قیمت اسمی اوراق به علاوه حقالوکاله و حقالعمل ناشر (آنطور که تعهد نموده است) را به ناشر تحویل میدهد و اسناد و مدارک دال بر بدهی خود را از وی تحویل میگیرد.

6. ناشر در سررسید پس از کسر حقالوکاله و حقالعمل خود، اوراق را از سرمایهگذاران تحویل گرفته و مبلغی معادل قیمت اسمی اوراق به آنان تحویل میدهد.

آنطور که ملاحظه میشود، سازوکار اوراق خزانه اسلامی جهت تامین بدهیهای بخش دولتی از دو مرحله تشکیل میشود: اول، جایگزینی بدهیهای مسجل دولت (خزانهداریکل) با اوراق خزانه معادل آن به پیمانکاران طرف قرارداد و سایر بستانکاران و دوم، امکان تنزیل این اوراق در بازار ثانویه.

در بازار اولیه اوراق خزانه اسلامی، این اوراق با بدهیهای مسجل خزانهداریکل معاوضه میشوند. بازار ثانویه این ابزار میتواند بازار بینبانکی و یا بورس اوراق بهادار باشد. در این بازار، این اوراق بر مبنای ضوابط بیع دین و بر حسب شرایط عرضه و تقاضای وجوه در بازار مالی، به قیمتی متفاوت با قیمت اسمی، دادوستد میشوند. در هر زمان، خزانهداریکل نیز این امکان را دارد که در قبال پرداخت زودهنگام بدهیهای خود، اوراق را به قیمتی کمتر از قیمت اسمی از بازار جمعآوری نماید (قلیچ، ۱۳۹۳: ۲۰۱-۱۹۷).

افزون بر مزیت تأمین مالی کسری بودجه دولت توسط اوراق خزانه اسلامی میتوان به سایر مزایای اقتصادی استفاده از این ابزار نیز اشاره داشت. از جمله آنکه به دلیل تضمین پرداخت در سررسید توسط وزارت امور اقتصادی و دارایی، این اوراق دارای ریسک نکول نخواهند بود. همچنین موجب بهبود کیفیت داراییهای شبکه بانکی و افزایش توان مالی آنها برای ارائه خدمات به بخشهای خصوصی و دولتی و افزایش توان مالی پیمانکاران در اجرای سریعتر پروژهها و ایفای تعهدات آنها به شبکه بانکی میشود. علاوهبراین موجب بهبود مدیریت بدهیهای دولت میشود و انضباط مالی و شفافیت بودجه دولت را افزایش میدهد. افزون بر تمام این مزایا، ویژگی اوراق خزانه اسلامی بهگونهای است که میتواند حتی به عنوان یک ابزار سیاست پولی کاربرد داشته باشد. بدین نحو که بانک مرکزی میتواند در مواقعی که نیاز به سیاست انقباض و انبساط پولی دارند، از طریق خرید و فروش این اوراق در بازار ثانویه به این سیاست دست بزند.

ب) تامین مالی بنگاهها بر مبنای خرید دین

سایهافکنی رکود اقتصادی بر کشور وکاهش سطح تقاضای موثر موجب شده است که بسیاری از بنگاهها برای محصولات خود مشتریان دست به نقد کمتری بیابند و بالاجبار اجناس خود را به صورت مدتدار به فروش برسانند. طبیعتاً این نوع فروش همراه با دریافت اسناد طلب مدتدار است؛ از سوی دیگر نیاز وافر این بنگاههای اقتصادی به جریان نقدینگی میتواند اختلالات اساسی در فرآیند تولید کشور ایجاد نماید. عقد خرید دین میتواند یک راهحل مناسب برای تامین نقدینگی بنگاهها باشد. در این شرایط بنگاههای اقتصادی میتوانند برای تبدیل اسناد مدتدارشان به نقدینگی با استفاده از عقد خرید دین این اسناد را به متقاضیان به کسر فروخته و مشکل نقدینگی خود را مرتفع سازند. بدیهی است بکارگیری بازار ثانویه جهت خرید و فروش اسناد میتواند به رونق هرچه بیشتر این سازوکار منجر گردد.

مآخذ:

- قلیچ، وهاب (۱۳۹۳)، تحلیل قابلیت ابزارهای مالی اسلامی در اثرگذاری بر چرخههای تجاری اقتصاد جمهوری اسلامی ایران، رساله دکتری دانشکده اقتصاد دانشگاه علامه طباطبائی.

- میسمی، حسین (۱۳۹۳)، صکوک بیع دین: ابزاری نوین جهت سیاستگذاری پولی بانک مرکزی، فصلنامه تازههای اقتصاد، سال یازدهم، شماره 143.

وهاب قلیچ: عضو هیئتعلمی پژوهشکده پولی و بانکی

منبع: منبع: هفتهنامه تجارت فردا، سال چهارم، شماره ۱۴۹، صفحات ۴۸-۴۷.